今年下半年以来,我国化纤长丝织造企业已逐步从年初突然面对复杂经济形势的慌乱中走出,并逐步过渡到相对平稳的调整时期。虽然全球经济未见回暖,但企业已做好非常时期苦练内功的准备。具体分析如下:

一、生产与运行:行业经济仍未好转

1.产量首次出现零增长,集群表现差异明显

(表1 ) 2012年前三季度我国主要长丝织造产业集群地产量表

|

集群名称 |

单位 |

化纤长丝机织布产量 |

同比% |

|

盛泽 |

亿米 |

58.37 |

-8.09 |

|

长兴 |

亿米 |

40.57 |

9.41 |

|

秀州 |

亿米 |

22.89 |

-1.00 |

|

龙湖 |

亿米 |

20.28 |

10.00 |

|

合计 |

亿米 |

142.1 |

-0.03 |

数据来源:各产业集群地

1~9月我国主要化纤长丝织造产业集群地盛泽、长兴、秀州、龙湖四地合计生产化纤长丝机织布142.1亿米,同比下降了0.03%。其中盛泽地区受市场影响,加之冬季来临,仿真丝类产品不再走俏,化纤长丝机织布产量同比下降明显,为-8.09%;长兴地区由于产品以大路货较多,能承受一些库存,因此没有特意减产,而是保持了9.41%的增长速度;秀州地区受当地经济政策环境影响,生产增长乏力,产量与去年同期持平;龙湖地区则因其产品以受到市场追捧的细旦高密轻薄类面料居多(此类面料多用于生产户外、防寒服)而保持了一个相对较好的增长态势。

(表2 ) 2012年1~9月我国主要长丝织造产业集群地部分经济指标表

|

集群名称 |

利润率 |

产销率 |

||

|

本月止累计 |

增减百分比 |

本月止累计 |

同比 |

|

|

盛泽 |

2.39 |

-1.40 |

100.71 |

-0.36 |

|

长兴 |

4.48 |

-1.49 |

87.65 |

-1.03 |

|

秀洲 |

1.37 |

-0.50 |

95.02 |

-2.67 |

|

龙湖 |

13.00 |

-0.30 |

96.30 |

0.30 |

数据来源:各产业集群地

从表2可以看出,截至9月,我国主要化纤长丝织造产业集群地合计利润总额已出现负增长,同比下降近17%。盛泽地区尽管有超过100%的产销率,但利润总额同比下降最为明显,已超过40%,这表明该地区生产上坚持以销定产,并在努力消化库存,但消化库存的方式只能是压低价格,因此虽然出货量大,但毫无利润可言;与盛泽地区不同的是龙湖地区的产销率并不高,只有96.3%,但因其产品档次和附加值高,利润率能够保持在13%,虽比去年同期略有下降,但利润总额还是保持了7.89%的增长率,成为四个主要集群地的唯一亮点。

2.销售压力仍较大,库存难以充分消化

从全国来看,据国家统计局数据,2012年9月,我国规模以上化纤织造加工企业工业总产值累计达到891.39亿元,同比增长了7.34%;产销率为96.43%,同比下降了1.8个百分点;企业销售压力没有得到缓解,内销比率仍高达88.2%。

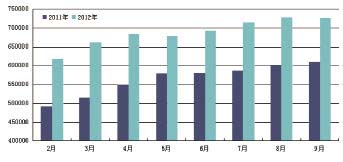

1~9月我国化纤长丝织造业产成品库存累计达到72.76亿元,同比增长19.06%。从图1可以看出,与2011年相比,2012年化纤长丝织造业产成品库存始终在一个较高的水平,尽管5月单月产成品库存为零增长,但也没能改变库存持续攀升的局面。

(图1) 2011/2012年1~9月我国化纤长丝织造业产成品库存情况

数据来源:国家统计局

3.各项指标表现平淡,企业进入调整期

据国家统计局统计,2012年9月我国化纤织造加工业主营业务收入累计达到852.92亿元,同比增长3.91%;利润总额累计为37.65亿元,同比增长6.59%;利润率为4.46%,同比增长0.11个百分点;行业亏损面为11.45%,亏损企业亏损额同比增长了80.17%。

今年3月以来,我国化纤长丝织造产业主营业务收入的增长速度连续五个月下降,到9月才略有回升;利润总额增速则从5月开始连续4个月下降,9月略有回升;在销售持续低迷,利润总额艰难增长的同时,利润率却从3月开始连续6个月小幅攀升,9月略有下降。

9月,我国化纤长丝织造行业亏损面已连续7个月小幅下滑,控制在11.45%;亏损额的增长速度也从6月的最高峰114.39%快速回落到80.17%。

这表明,经过半年多的盘整,企业已经从年初突然面对特殊经济形势的慌乱中逐步清醒,在面对市场销售不旺的情况下,能够主动调减生产,控制库存,虽然面对着前所未有的压力,但仍能沉着应战,努力从自身管理入手,在压低成本、节省各项费用的同时,不断提高运转效率,尽量调整企业状态,维持了正常的生产经营。

二、外销市场:外需仍将低迷

1.化纤长丝织物依靠价格保持了出口额的增长,但实际出口环境堪忧

1~9月,我国纺织织物累计出口229.36亿美元,同比下降2.04%;棉织物累计出口91.54亿美元,同比下降6.1%;化纤长丝织物累计出口74.03亿美元,同比增长6.6%。从出口额来看,化纤长丝织物仍是我国各类纺织织物中唯一保持出口额增长的产品。

(图2 ) 2012年1~9月我国棉织物、长丝织物出口情况图

数据来源:中国海关

尽管如此,从图2可以看出,5月以后,我国化纤长丝织物单月出口额也呈现出明显的递减趋势,增长速度也在逐步下滑;棉织物的出口情况也不理想,单月出口额连续下滑,使得累计出口额始终没能突破负增长,这表明外需仍未见明显起色。

2.主要出口市场未见明显复苏

(表3) 2012年1~9月我国化纤长丝织物主要贸易地区出口情况表

|

国家 |

累计数量 |

数量同比 |

累计金额 |

金额同比 |

平均价格 |

价格同比 |

|

欧盟 |

5.96 |

-3.35 |

7.21 |

4.65 |

1.21 |

8.28 |

|

巴西 |

4.61 |

0.76 |

3.87 |

4.99 |

0.84 |

4.20 |

|

阿联酋 |

4.50 |

-11.69 |

6.51 |

5.53 |

1.45 |

19.50 |

|

印度尼西亚 |

3.50 |

13.43 |

3.44 |

22.02 |

0.98 |

7.57 |

|

越南 |

3.29 |

6.86 |

3.73 |

15.19 |

1.13 |

7.80 |

|

俄罗斯 |

3.03 |

-0.05 |

2.83 |

11.45 |

0.93 |

11.50 |

|

墨西哥 |

2.43 |

-4.73 |

1.82 |

-0.96 |

0.75 |

3.96 |

|

沙特阿拉伯 |

2.17 |

2.36 |

2.53 |

16.39 |

1.16 |

13.71 |

|

美国 |

1.98 |

21.77 |

2.16 |

16.41 |

1.09 |

-4.40 |

|

马来西亚 |

1.87 |

33.72 |

1.96 |

40.07 |

1.04 |

4.75 |

|

总计 |

71.25 |

0.09 |

73.99 |

6.65 |

1.04 |

6.12 |

数据来源:中国海关

从主要贸易地区来看,1~9月我国化纤长丝织物对各主要贸易地区的出口情况无明显好转。具体来看,对印度尼西亚和越南的出口依托量价共同平稳增长,出口金额同比分别增长了22.02%和15.19%;对沙特阿拉伯的出口主要依托价格的攀升(目前我国对沙特阿拉伯出口的化纤长丝织物的平均价格为1.16美元/米,同比上涨了13.71%,仅次于阿联酋和欧盟),出口金额同比增长了16.39%;对美国的出口则主要依托数量的增长(出口量同比增长了21.77%,价格同比下降了4.4%),出口金额同比增长了16.41%;此外,对马来西亚出口,由于出口量增长显著(同比增长了33.72%),出口金额同比增长了40.07%。但总体来看,各地增长趋势并不明显,欧盟、阿联酋两个主要市场仍处于负增长。

可喜的是,1~9月,美国进口长丝织物总量同比增长了22.96%,其中中国产品进口量同比增长51.85%。这使得中国产品在美国进口化纤长丝织物总量占到了54.47%,比去年同期提高了18.6个百分点。值得注意的是美国从加拿大、日本等国进口的长丝织物数量虽然不多,但价格却是我国产品的3倍。如何提高我国化纤长丝织物的附加值,进而在国际高端市场占领一席之地,是全行业今后一段时期内的奋斗目标。

3.锦纶长丝织物出口保持了量价齐增

1~9月我国涤纶长丝织物累计出口62.3亿米,仍未摆脱负增长局面,同比下降了0.89%;锦纶长丝织物累计出口1.61亿米,同比增长6.1%,但由于价格上涨了19.8%,达到1.21美元/米,使得出口额同比增长了27.38%。

4.长丝织物进口数量继续下降

1~9月我国长丝织物累计进口8.73亿米,同比下降10.62%,进口金额为15.32亿美元,同比下降了5.49%。受出口不畅影响,我国化纤长丝织物内销比率已高达88%,国内市场接近饱和,对国外产品的需求明显下降。

三、内销市场:价格持续低迷,市场信心在期望中波动

(图3) 2012年1~11月化纤长丝面料景气、价格指数走势图

数据来源:中国绸都网

从图3可以看出,今年化纤长丝织物的内销价格非常平稳,但这并不是一种供需平衡的平稳,而是需求极度疲软带来供过于求之后,产品价格低至成本线后的平稳,因此这种平稳是市场不景气的表现。尽管如此,企业在面对冷冷清清的市场时仍然怀揣着希望,但信心又极易受到外界环境的影响,因此全年市场景气指数波动较大。

四、原料市场:从棉花价格看长丝织物的市场空间

(图4) 2012年1~11月化纤长丝及棉花价格走势图

数据来源:中国纺织经济信息网

从图4可以看出,今年全年原料价格的表现也是十分平淡。国内棉价受国际国内下游市场需求匮乏的影响,上行无力,但在国内政策的支持下,也没有出现过分下滑,基本上维持在18000~19000元/吨这一区间。这是一个在没有需求靠政策所能支撑的最高价。这一价格与国际棉价拉开了超过5000元/吨的价差,使得棉制产品出口价格毫无价格优势且被迫一路下滑。在这种情况下,棉制产品将集中在国内市场销售,但受原料成本支撑,价格不会有明显调整。从原料价格上来看,受世界经济复苏乏力影响,原油价格上涨空间有限,加之棉花价格对市场拉动无望,化纤长丝价格不会出现大幅上涨的情况。

这对化纤长丝织造产业来说可谓喜忧参半。可喜的是原料价格的平稳使得产品的价格竞争力得以保持,缺乏国际价格竞争力的棉织物又为化纤长丝织物让出了部分市场空间,虽然国内两种原料产品的竞争更加激烈,但棉织物始终缺乏价格优势。由于国内经济环境还没有出现明显好转,国内消费者仍热衷于价格更加低廉的产品。因此化纤长丝织物在国内也能赢得一定的市场。但要忧心的是,依靠价格低廉赢得市场始终不是长久之计,化纤长丝织物应注重提高产品附加值,给消费者带来更贴心的消费感觉,从而从产品品质所带来的享受赢得消费者,从根本上占领市场。

五、趋势分析

目前来看,化纤长丝织造产业的困境还将持续一段时间。喷水织机的开工率难以饱和,(目前开工率在70%~80%左右);由于订单量小期短,终端消费持续低迷,企业库存仍将处于高位(目前在一个半月左右)。此外,为保销售,行业内容易展开无序竞争,进一步打击产品价格;而多重流通环节盲目推高终端产品价格是严重抑制衣着类消费需求增长的重要因素。

从宏观经济环境来看,奥巴马连任后,美国经济复苏的可能性加大,但也不无政治风险;欧债危机难以从根本上得到解决,全球经济复苏前景渺茫。但随着十八大的胜利闭幕,国内宏观经济企稳迹象更加明显,十年内城镇居民收入翻一番的政策指导,为消费增长提供动力。

综上,企业在面对复杂而艰难的市场环境时,应更加注重开发新产品,不断创造新的消费体验,用优质的产品吸引消费者。事实上一些有实力的企业正在致力于开发新产品,在刚刚结束的2012中国国际纺织面料及辅料(秋冬)博览会上,长丝面料就推出了若干新品,尤其是在防寒服面料、户外运动面料和功能性面料上都有新的突破。此外,企业还应注意积极培育产品品牌,并做好宣传推广工作,卧薪尝胆创造机会,主动出击。

来源: 中国纺织经济信息网

相关资讯

- 中央社会工作部召开全国性行业协会商会全面从严治党暨警示教育会

- 中国纺联会长孙瑞哲:涵养新质生产力,服务高质量发展-纺织服装周刊

- 从春天出发,凝心聚力共奋进!2025年全国两会纺织行业代表委员座谈会在京召开

- 2024年我国纺织行业经济运行总体平稳

- 全面提升市场形象,中国轻纺城开启管理专项行动

- 【央视快评】奋力推动新时代社会工作高质量发展

- 会长新年谈|林云峰:解锁“新质”动力,重塑产业格局-纺织服装周刊

- 中国纺联会长孙瑞哲:立高远之意,行笃实之效,创开阔之境!

- 【央视快评】奋力推动新时代社会工作高质量发展-纺织服装周刊

- 李强在浙江调研时强调 深入贯彻落实中央经济工作会议精神 奋力创造高质量发展新业绩

- 中国纺联会长孙瑞哲:坚定信心,干在实处,启锦绣新篇,绘美好未来-纺织服装周刊

- 2024纺织行业绿色发展劳动竞赛复审结果公示

资讯排行

- 中国纺联会长孙瑞哲:涵养新质生产力,服务高质量发展-纺织服装周刊

- 新春不打烊,纺织集群冲刺开门红

- 喜迎开门红!纺织服装专业市场陆续启市迎客

- 中国现代内衣之父——安莉芳集团创始人郑敏泰

- 我是纺织人·科技特辑丨孙以泽:国家需求是科技创新指挥棒

- 科技感十足!我国登月服“望宇”名称确定,与“飞天”舱外服遥相呼应

- 质领2025·先锋谈|宏源科技:守正创新 技术支撑高质量发展-纺织服装周刊

- 远信工业、海宁纺机当选新届执行会长单位!中国纺机协会印染机械分会聚焦热点,理性判断前行方向!

- 从“市场管理者”到“综合集成服务商”,中国轻纺城集团要下盘怎样的大棋?

- 大金 UNIDYNE 创新开放日:融合共创,推动绿色防水新潮流

- 筑梦甲子、继往开来,中国纺织信息中心迎来60周年

- 质领2025·先锋谈|波司登董事局主席高德康:数智赋能时尚产业高质量发展-纺织服装周刊

- 中央社会工作部召开全国性行业协会商会全面从严治党暨警示教育会

- 永荣锦江&意大利兰蒂奇集团,竞帆循环经济新蓝海!

- 安徽服装第一村:改变传统生产模式,孙村焕新发展面貌

视觉焦点

-

衣承华韵,古今辉映于时尚舞台——访绍兴禄然文化发展有限公司设计总监陈星颖

衣承华韵,古今辉映于时尚舞台——访绍兴禄然文化发展有限公司设计总监陈星颖

-

我是纺织人·科技特辑丨孙以泽:国家需求是科技创新指挥棒

我是纺织人·科技特辑丨孙以泽:国家需求是科技创新指挥棒

-

全国高职院校首批服装3D数字化设计技能等级证书出炉-纺织服装周刊

全国高职院校首批服装3D数字化设计技能等级证书出炉-纺织服装周刊

-

兰精携高附加值产品创新方案亮相2025intertextile春夏面辅料展-纺织服装周刊

兰精携高附加值产品创新方案亮相2025intertextile春夏面辅料展-纺织服装周刊

-

永荣锦江&意大利兰蒂奇集团,竞帆循环经济新蓝海!

永荣锦江&意大利兰蒂奇集团,竞帆循环经济新蓝海!

-

2024年我国纺织行业经济运行总体平稳

2024年我国纺织行业经济运行总体平稳

-

从春天出发,凝心聚力共奋进!2025年全国两会纺织行业代表委员座谈会在京召开

从春天出发,凝心聚力共奋进!2025年全国两会纺织行业代表委员座谈会在京召开

-

科技感十足!我国登月服“望宇”名称确定,与“飞天”舱外服遥相呼应

科技感十足!我国登月服“望宇”名称确定,与“飞天”舱外服遥相呼应

-

BRICS+金砖国家时尚峰会加强全球时尚联系

BRICS+金砖国家时尚峰会加强全球时尚联系

-

实力“圈粉”,尽展产业新风貌!山东聊城展团首次亮相2025yarnexpo春夏纱线展

实力“圈粉”,尽展产业新风貌!山东聊城展团首次亮相2025yarnexpo春夏纱线展